Повышение пенсионного возраста – самая острая и горячая тема уже нескольких недель. IZHLIFE решил узнать, можно ли подготовиться к этому заранее и что нужно делать, чтобы накопить на достойную пенсию?

Может, в недвижимость?

Эксперты сходятся во мнении: повышение пенсионного возраста – вопрос решенный. Независимый эксперт, тьютор, заместитель директора Национального центра финансовой грамотности (Москва) Сергей Макаров советует вложиться в то, что дает 100% доход, пусть и небольшой.

– Если у вас уже сейчас есть какой-то накопленный капитал, то в этом случае, наверное, имеет смысл рассмотреть рентные инструменты, то есть в такие, которые дают гарантированную доходность. Сюда относятся вложения в недвижимость, – рассказал Сергей Макаров. – У недвижимости сейчас доходность на уровне 4-6% годовых. Даже если человеку уже 40 лет, то до пенсии ему еще 20 лет (по существующим нормам), и вкладывать можно и в облигации, и в золото, и в бизнес. Главное, «не держать вся яйца в одной корзине».

Забота о здоровье и софинансирование

Одним из инструментов накопления средств может быть накопительное страхование жизни (НСЖ). По окончании срока действия полиса застрахованный получает накопленную сумму с учетом инвестиционного дохода и за вычетом страховых комиссий. Например, полис НСЖ на 15 лет со взносами 7 500 рублей в квартал обеспечит защиту (страхование жизни) и накопление на сумму около полумиллиона рублей.

Плюсы НСЖ:

- Защита по полису начинает действовать сразу после заключения договора и внесения первого платежа.

- Можно выбрать полис с необходимыми опциями и удобными платежами.

- Увеличение доходности по полису за счет возврата НДФЛ 13% со взносов (касается полисов страхования жизни на срок от 5 лет и более).

Недостатки НСЖ:

- Более низкая доходность. Все-таки это больше защитный инструмент, а не инвестиционный.

- Требует четкой дисциплины – внесение платежей согласно графику.

- Риск отзыва лицензии у страховой компании. Выбирайте надежные компании.

– Изучите варианты с негосударственными пенсионными фондами (НПФ). В некоторых организациях для сотрудников есть программы софинансирования. Например, работник отчисляет 2% от заработной платы в НПФ, организация добавляет еще 2% к этим взносам. Таким образом, сумма копится быстрее, – советует Вера Сизова.

Инвестиционные фонды

Сейчас достаточно новых надежных инструментов, которые позволяют получать доходность выше депозита, но о них мало кто знает.

– Например, ИИС – индивидуальный инвестиционный счет. Это особый брокерский счет или счет доверительного управления, по которому предусмотрены налоговые льготы. На ИИС можно купить ценные бумаги, которые торгуются на фондовой бирже: облигации, акции компаний, паи инвестиционных фондов, валюту, – рассказывает независимый финансовый советник Вера Сизова. – Крупнейшие участники рынка ИИС это Сбербанк, Финам, Открытие, БКС, ВТБ (по данным moex.com).

Преимущества ИИС:

- Ожидаемая доходность выше, чем проценты по банковскому депозиту.

- Налоговые льготы. Возможность вернуть 13% НДФЛ со взносов на ИИС типа А.

- Широкие инвестиционные возможности.

Недостатки ИИС:

- Налоговые льготы предоставляются, если ИИС действует три и более года.

- Брокерские счета не защищены Агентством по страхованию вкладов.

- Необходимы знания, так как на ИИС можно приобрести инструменты с высоким риском.

Начинайте копить сейчас!

Этот совет больше подойдет тем, кто о пенсии не задумывается. И напрасно. По словам Веры Сизовой, старое доброе «копить на старость» может сработать на отлично, если задуматься об этом заранее.

– Небольшие, но регулярные отчисления в итоге дадут лучший результат, чем откладывать по ползарплаты накануне пенсии, – говорит независимый финансовый советник. – Например, ежемесячные отчисления в размере 3000 рублей (примерно 10% от средней зарплаты по Ижевску) с 25 до 50 лет под 8% годовых создадут капитал более 2,8 млн рублей. Такая сумма будет приносить владельцу более 16 тысяч рублей пассивного дохода каждый месяц.

СПРАВКА

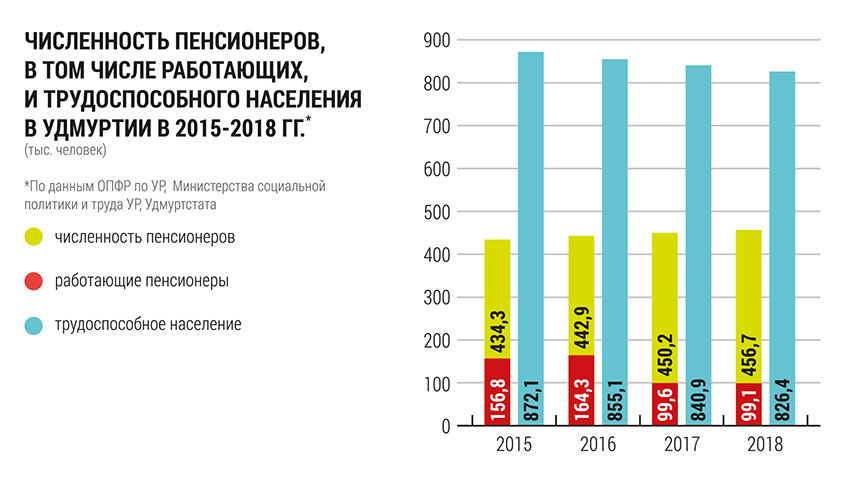

Для чего реформа и кого коснется

Основная причина проведения этой реформы – растущий дисбаланс пенсионной системы: число работников сокращается, а число пенсионеров, наоборот, растет. Повышение, по заверениям властей, будет плавным, но начнется уже с 2019 года. Первыми прочувствуют на себе реформу мужчины 1959 года рождения и женщины 1964 года рождения. Они выйдут на пенсию не в 2019-м, а в 2020 году: в 56 лет и 61 год соответственно.

Останутся ли досрочные пенсии?

Предварительно повышение пенсионного возраста не коснется следующих категорий населения:

– тех, кто работает в опасных и вредных условиях (шахтеры, геологи, водители общественного транспорта и так далее);

– тех, кто пострадал вследствие катастрофы на Чернобыльской АЭС и связан с разного рода летными испытаниями;

– кому досрочную пенсию назначают по социальным мотивам и состоянию здоровья (женщинам, родившим пять и более детей, инвалидам, опекунам инвалидов и так далее).

Не коснется повышения и военных: пенсию им платит не Пенсионный фонд, а Минобороны. Другие льготные категории (педагоги и врачи, например) смогут выходить на пенсию, как и раньше, досрочно. Но пенсионный возраст для них тоже вырастет – пропорционально общему повышению.